Para la deducción de gastos deducibles debemos de tener en cuenta las siguientes consideraciones según el caso:

Restaurantes, bares y hoteles:

Los trabajadores independientes o dependientes podrán deducir los gastos efectuados en hoteles, restaurantes y otros. Para el ejercicio 2024 el porcentaje de deducción es del 15% del gasto efectivamente pagado.

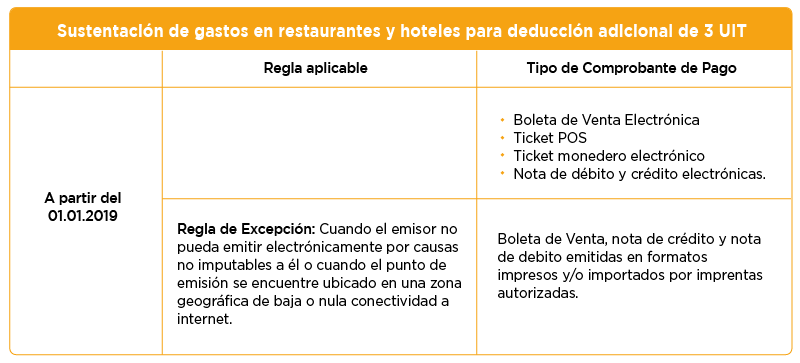

Los gastos efectuados a partir del 01.01.2019 en restaurantes y hoteles, para efectos de la deducción de las 3UIT adicionales, deberán acreditarse mediante los siguientes comprobantes de pago y/o documentos:

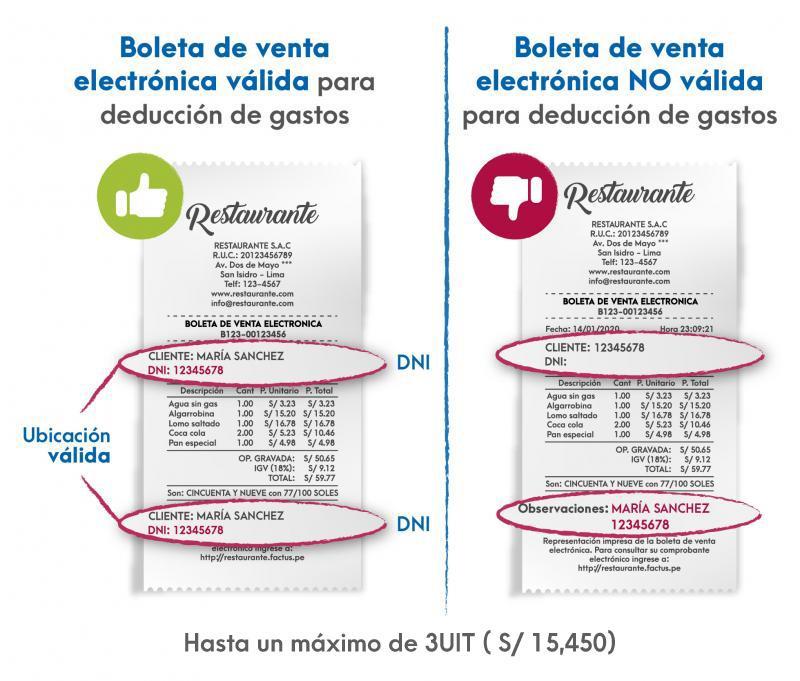

Los comprobantes de pago mencionados deberán identificar al usuario con el número de su documento nacional de identidad (DNI) en el campo "DNI" o RUC en el campo "RUC"; tratándose de personas naturales extranjeras domiciliadas en el país se les deberá identificar con su número de RUC.

En el siguiente comparativo podrá observar la forma válida de emitir una boleta de venta electrónica para la deducción de gastos adicionales:

Como podrá observar el número de DNI debe registrarse en el campo “DNI” o RUC en el campo "RUC" para poder efectuar la deducción adicional. En caso contrario, si se encuentra en un campo distinto o en el campo “observaciones” no se podrá efectuar dicha deducción.

Asimismo, para que el gasto que has efectuado sea deducible, el hotel o restaurante deberá:

- Encontrarse Activo en el RUC.

- Mantener condición de Habido (En caso contrario, deberá regularizar condición al 31 de diciembre del 2024).

- Tener registrado únicamente en el RUC como actividad económica principal y de ser el caso secundaria hotel o restaurante, CIIU:

- 55 – hoteles y hospedajes

56 – restaurantes, bares y cantinas

Además, si el monto a pagar por el servicio brindado es por S/ 2,000 ó US$ 500 a más, deberás utilizar medios de pago (depósito en cuenta, tarjeta de débito o crédito, entre otros), caso contrario, no podrás efectuar la deducción del 15% del gasto efectuado para el ejercicio 2024.

Servicios de médicos y odontólogos:

El pago debe ser considerado para el médico u odontólogo, renta de cuarta categoría, por lo que debe emitir un recibo por honorarios electrónico, así como registrar el pago indicando el medio de pago utilizado en el Sistema de Emisión Electrónica.

El profesional debe tener registrada su profesión en la SUNAT.

También son considerados como gasto los servicios pagados a los citados profesionales, cuando el gasto corresponda a la atención de la salud de los hijos menores de 18 años, hijos mayores de 18 años con discapacidad inscritos en CONADIS, cónyuge o concubina/o, en la parte no reembolsable por los seguros. La condición de concubina (o) se acredita con la inscripción del reconocimiento de la unión de hecho en el registro personal de la oficina registral que corresponda a la oficina de los concubinos.

El pago por el servicio del médico u odontólogo debe sustentarse en recibo por honorario electrónico.

El Recibo por honorarios mencionado deberá identificar al usuario con el número de su documento nacional de identidad (DNI) o RUC; tratándose de personas naturales extranjeras domiciliadas en el país se les deberá identificar con su número de RUC.

El concepto y porcentaje para deducir es el 30% del monto pagado, y debe de cumplir con los siguientes requisitos:

- Uso de medios de pagos por rentas o contraprestaciones pactadas a partir de S/ 2000 soles o US$ 500 (transferencia bancaria, depósitos en cuenta, cheques, entre otros).

- Emisor no debe tener la condición de no habido a la fecha de emisión del comprobante, salvo que regularice situación al 31.12.2024.

- Emisor no debe estar de baja de inscripción en el RUC a la fecha de emisión del comprobante.

Servicios de cuarta categoría:

Se considera todo aquel servicio prestado en el país cuyo pago se considere como renta de cuarta categoría para el prestador del mismo; en tal sentido, es toda prestación de servicios brindada de manera personal en el desarrollo de cualquier profesión, arte, ciencia y oficios que no generen rentas de tercera categoría; por ello, el prestador del servicio debe emitir un recibo por honorarios electrónico.

El Recibo por honorarios mencionado deberá identificar al usuario con el número de su documento nacional de identidad (DNI) o RUC; tratándose de personas naturales extranjeras domiciliadas en el país se les deberá identificar con su número de RUC.

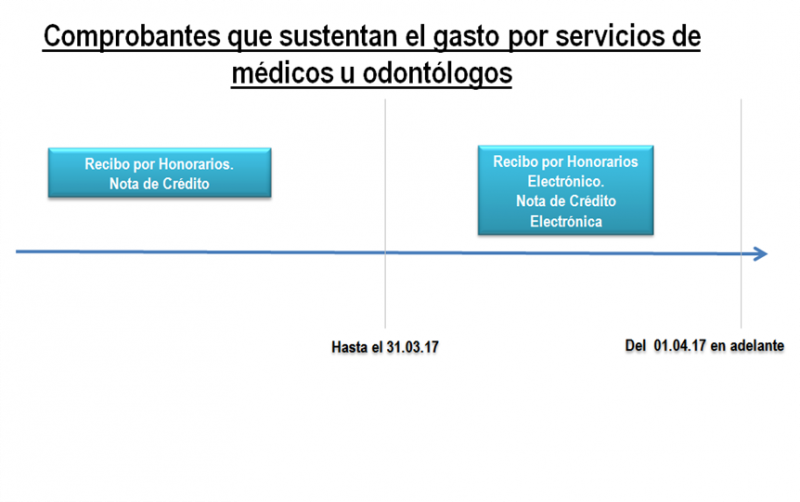

Se puede deducir el gasto con recibos por honorarios físicos o electrónicos hasta el 31.03.2017, y a partir del 01.04.2017, solo con recibos por honorarios electrónicos.

El porcentaje a deducir es el 30% del pagado efectuado, y se debe de cumplir con los siguientes requisitos:

- Uso de medios de pagos por rentas o contraprestaciones pactadas a partir de S/ 2000 soles o US$ 500 (transferencia bancaria, depósitos en cuenta, cheques, entre otros).

- Emisor no debe tener la condición de no habido a la fecha de emisión del comprobante, salvo que regularice situación al 31.12.2024.

- Emisor no debe estar de baja de inscripción en el RUC a la fecha de emisión del comprobante.

Tener en cuenta que para fines de la deducción de las 3 UIT no se consideran los servicios brindados por el desempeño de funciones de director de empresas, síndico, mandatario, gestor de negocios, albacea y actividades similares, incluyendo el desempeño de las funciones de regidor municipal o consejero regional, por la cuales perciban dietas.

Alquiler de inmuebles:

Para la aceptación del gasto el inmueble no debe de estar destinado exclusivamente para el desarrollo de actividades de negocio o empresariales y este de debe ubicarse en el Perú.

Asimismo, el pago por el arrendamiento debe sustentarse en alguno de los documentos indicados a continuación, dependiendo del tipo de contribuyente que deba emitir o proporcionar dicho documento:

1. Si el arrendador es una persona natural sin negocio deberá entregar al arrendatario el formulario 1683 (físico o virtual).

El Form.1683 deberá identificar al usuario con el número de su documento nacional de identidad (DNI) o RUC; tratándose de personas naturales extranjeras domiciliadas en el país se les deberá identificar con su número de RUC.

2. Si el arrendador genera renta de tercera categoría (empresa) deberá entregar factura electrónica.

El porcentaje para deducir es el 30% del pagado efectuado (incluyendo el IGV, de corresponder) y debe de cumplir con los siguientes requisitos:

- Uso de medios de pagos por rentas o contraprestaciones pactadas a partir de S/ 2000 soles o US$ 500 (transferencia bancaria, depósitos en cuenta, cheques, entre otros).

- Emisor no debe tener la condición de no habido a la fecha de emisión del comprobante, salvo que regularice situación al 31.12.2024.

- Emisor no debe estar de baja de inscripción en el RUC a la fecha de emisión del comprobante.

En el caso del alquiler de inmuebles, aun cuando el comprobante haya sido emitido a tu nombre, podrás trasladar (atribuir) hasta el 50% de tu gasto a tu cónyuge o concubina/o.

Aportaciones a EsSalud por trabajadoras/es del hogar:

- Se pueden deducir como gasto las aportaciones al Seguro Social de Salud ESSALUD (9% de la remuneración) que se realicen por los trabajadores del hogar.

- El empleador debe estar inscrito como empleador en el Registro de Empleadores de Trabajadores del Hogar, Trabajadores del Hogar y sus Derechohabientes.

- El pago del ESSALUD se acreditará con el Formulario N° 1676 (formato físico o virtual).

- Se deduce el 100%

Para conocer si un contribuyente o negocio cumple con estos requisitos haz clic AQUÍ.

IMPORTANTE:

- Si alguno de tus gastos no aparece en la plataforma, podrás registrarlo directamente en tu declaración Renta 2023 siempre y cuando se cumpla los requisitos para la deducción.

- Ten en cuenta que los gastos no se visualizan en la plataforma al mismo tiempo que te generan la boleta electrónica. El emisor tiene hasta 07 días calendario para comunicar a la SUNAT sus operaciones realizadas con boletas electrónicas. Se sugiere consultar transcurrido dicho plazo.

Adicionalmente, en la plataforma de gastos podrás:

1) Eliminar Boletas de Venta Electrónicas - BVE en gastos de restaurantes y hoteles;

2) Eliminar ítems en gastos de alquileres, servicios profesionales y trabajadores del hogar;

3) Verificar la información de tus gastos.